补贴退坡对汽车市场的影响远超预期,第四季度爆发式增长的发展态势并未出现。

高工产业研究院(GGII)通过最新发布的《动力电池月度数据库》统计显示,2019年10月我国汽车生产约8.3万辆,同比下降39%,环比增长9%;动力电池装机电量约4.07GWh,同比下降31%,环比微增3%。

熬过了第三季度的低迷之后,第四季度首月汽车产量及动力电池装机量均不及预期,年末翘尾效应未凸显。

这意味着2019年动力电池市场整体虽保持增长,但在第四季度出现冲量装机爆发式增长的可能性比较小,进而对整个锂电产业链产生深远影响。

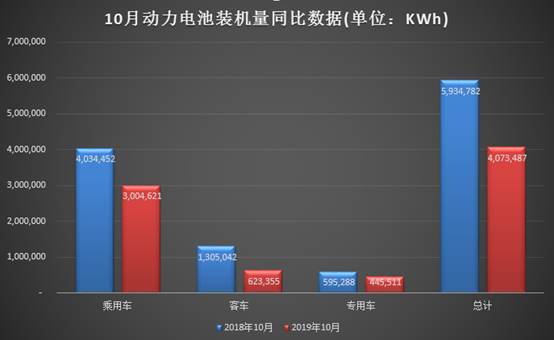

01 三大类车型装机电量均同比下滑超20%

数据来源:高工产业研究院(GGII)

GGII数据显示,10月汽车市场整体表现不佳,各类车型产量和动力电池装机电量同比均下滑超过20%,导致动力电池整体装机电量同比大幅下滑。

具体来看,10月乘用车生产约7.2万辆,同比下滑39%,环比增长3%,装机电量约3.0GWh,同比下滑26%,环比下滑1%;

客车生产约0.3万辆,同比下滑58%,环比下滑21%,装机电量约0.62GWh,同比下滑52%,环比下滑16%;

专用车生产约0.8万辆,同比下滑31%,环比增长174%,装机电量约0.45GWh,同比下滑25%,环比增长137%。

从三大车型的产量和装机电量情况来看,10月汽车市场依然没有摆脱补贴退坡的影响,甚至有愈演愈烈之势,或将延续至11月。

从市场来看,客车市场下滑最为明显,同比环比均大幅下滑;乘用车市场同样表现不理想,未能扭转动力电池装机电量下滑的趋势;专用车装机电量虽环比增长137%,但体量太小对动力电池装机拉动有限。

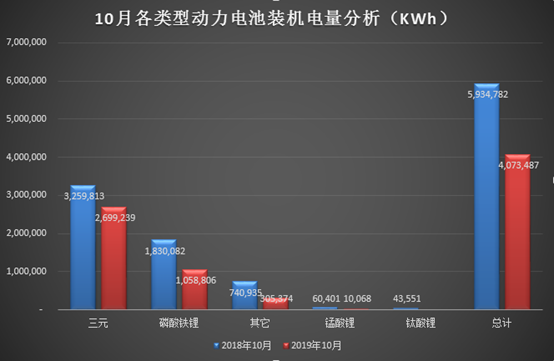

02 磷酸铁锂环比增幅最大 钛酸锂缺席

数据来源:高工产业研究院(GGII)

备注:电池类型中的其它含镍氢电池、铅酸电池、燃料电池、超级电容及未注明具体类型的锂电池

从10月装机电池类型来看,三元、铁锂、锰酸锂和钛酸锂“全线溃败”。

其中,三元电池装机电量约2.70GWh,同比下滑17%,环比微增3%;磷酸铁锂电池装机电量约1.06GWh,同比下滑42%,环比增长12%;钛酸锂电池装机基本消失。

总体来看,三元电池受乘用车产量和装机电量下滑影响,环比装机增长动力不足;磷酸铁锂电池受专用车环比大幅增长拉动,实现环比增长12%。

其中,宁德时代、比亚迪、国轩高科和孚能科技的乘用车装机电量分别同比下滑15%、 59%、90%和71%;比亚迪、力神电池和亿纬锂能的客车装机电量分别同比下滑91%、99%和93%;宁德时代、比亚迪、亿纬锂能、桑顿的专用车装机电量分别同比增长88%、546%、1551%和31%。钛酸锂电池主要应用于客车市场因此受影响较大,连续在9月和10月装机量接近归零。

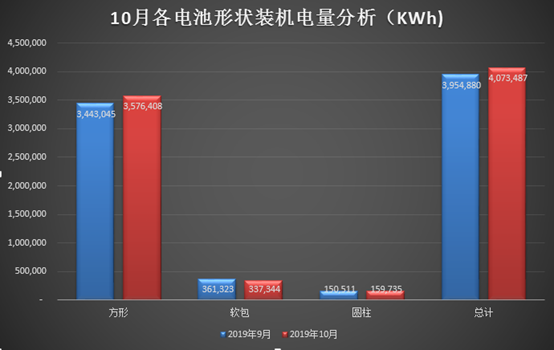

03 软包受挫明显 方形/圆柱微增

数据来源:高工产业研究院(GGII)

从10月汽车各电池形状装机电量来看,方形电池装机电量约3.58GWh,同比下滑20%,环比增长4%;软包电池装机电量约0.34GWh,同比下滑59%,环比下滑7%;圆柱电池装机电量约0.16GWh,同比下滑76%,环比增长6%。

整体来看,方形、软包和圆柱三大类型电池的装机电量均同比去年出现大幅下滑。其中圆柱电池下滑幅度最大,主要是圆柱电池市场占比大幅下滑所致,纯圆柱电池企业已经掉出10月装机电量排名前十;

而环比9月,10月方形和圆柱电池出现微增,仅软包电池装机出现下滑,软包电池装机增长乏力。

04 力神挺进前三 中航锂电增幅最大

2019年10月动力电池装机量TOP10企业

GGII统计数据显示,10月动力电池装机电量TOP10合计约3.69GWh,约占整体的90.7%。

本月装机电量TOP排名再次发生变化,尽管宁德时代和比亚迪装机电量都出现下滑但依然稳居行业前2。而力神电池凭借配套宝骏E100数量的增长,跻身本月动力电池装机量排名第三位。

中航锂电从9月的排名第3下滑至本月第4,但装机电量同比增幅最大达186%;而软包电池企业桑顿晋升行业第8,孚能科技重回行业前10。

从前10月装机电量TOP10排名来看,头部两家动力电池企业牢牢占据前二排名,3-10位排名顺序持续变更,显示出一二三线梯队电池企业之间的竞争差距。其中圆柱电池企业的市场份额下滑明显,已经有连续多个月掉出行业前10。

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信