12月3日工信部发布了《汽车产业发展规划(2021-2035年)》征求意见稿,在第二章整体部署希望愿景中规划,到2025年汽车新车销量占比达到25%左右,智能网联汽车新车销量占比达到30%,高度自动驾驶智能网联汽车实现限定区域和特定场景商业化应用。

发展汽车是我国由汽车大国迈向汽车强国的必由之路,是应对气候变化、推动绿色发展的战略举措。在政策的鲜明指导下,中国造车新势力不断加码汽车,国有自主品牌加强汽车的多方合作,国际品牌除电动化先驱特斯拉外,德系、日系车企均开始在华逐步发力。

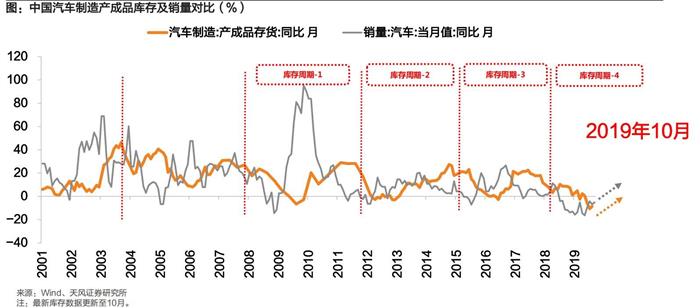

叠加汽车反弹周期,汽车销量或将提升

接近年底加上中美关系摩擦、外围转弱以及国内货币宽松预期减弱等综合因素,近期二级市场交易惨淡,但是汽车相关产业链条公司的交易却强于大市。市场开放力度升级,伴随着汽车板块的反弹周期,汽车应该是近期最该关注的焦点。

1、汽车去库存周期处于后半段,大概率触底反弹

汽车行业去库存周期目前处于后半段末端,即经济明显变差,需求确认下降,企业主动消减库存,库存下降的主动去库存阶段。

因正式实施国六排放标准,国五车型开始降价出售,汽车零售增速远大于汽车产量,进一步加快了去库存速度,推动了库存周期的见底。

汽车行业产成品存货同比值8月已降至-8.6%,行业库存已经在近几年的底部,下一轮库存周期的补库存阶段可能即将开始。

2、到2025年汽车有15%以上的市场空间

2018年,汽车销量占乘用车占比约5%。2019的数据尚未完成,根据中汽协数据,2019年1月至10 月,汽车累计产销量分别为98.3万辆、94.7万辆,同比分别增长11.7%、10.1%。按照工信部规划,未来到2025年,汽车销量占当年汽车总销量的25%,静态来看至少还有15%以上的替代市场空间。

从全球来看,国际能源署(IEA)近日发布的《世界能源展望2019》报告显示,目前全球电动汽车保有量已经突破500万辆。预计,在“政策情景”中,到2025年,电动汽车的年销量将增至1000万辆,到2040年将超过3000万辆。

未来,电动汽车的电池成本将进一步下降。据预计,到2025年,电池成本将从此前的650美元/千瓦时降至少于100美元/千瓦时,届时电动汽车将更具经济性。随着汽车形成竞争优势,销量占比将有更进一步的提升。

政策导向切换市场导向,新车型陆续投放竞争加剧

跟随环境趋势,第四季度以及明年汽车需求将逐步回暖并回归正增长。但是自今年下半年以来,国内汽车补贴大幅退坡,然而新车型的推出速度和数量并没有因补贴降低而减少。车企将逐步适应市场新常态中越发激烈的竞争压力。

1、补贴滑坡,车企需要颠覆技术创新

在外力推动下2018年汽车销量强劲增长,但是随着汽车补贴的逐步滑坡,中汽协数据显示,10月,中国汽车产量为8.3万辆,同比下降34.5%,销量为7.5万辆,同比下滑45.6%。汽车似乎已经结束了产销高增长的阶段,逐步进入一个低速增长的时期。

尽管汽车未来大概率伴随汽车景气回升以及政策指导有较明显的向上趋势,但是汽车需要开始直面完全市场化的挑战。在补贴不断减少直至最后取消的情况下,仍然能够成为消费者的选择。政策输血不可能一直持续,车身以及零配件的小改变对消费者的吸引力有限,在产品竞争力上战胜传统燃油车,重要的还是车企是否有可以依靠的颠覆性技术创新。

2、新款车型集中发布,车企发力汽车

尽管补贴滑坡但是汽车化的趋势不可逆,车企开始集中发力汽车。据东方证券10月上市汽车深度分析报告数据显示,10月份12家车企共计推出19款乘用车,其中全新车型达到10款,占比53%。10月之后,我国乘用车在售总量达到218款,包括166款纯电动乘用车和52款插电混动乘用车,车型库规模进一步丰富。

除此之外,合资车企逆势持续推出电动车型,加速对汽车领域布局。10月上市新车合资车企新车型集中亮相,5家合资车企共计推出7款车型/15个型号乘用车,占总车型数量的36.8%,较9月增加5款。

3、纯动力汽车受青睐,上游电池、钴锂供应链紧俏

在碳排放驱动下,欧洲车企持续加码车,纯电动车更受青睐。大众集团11月19日发布新五年规划,2020年和2025年纯电动车将分别占集团总销量4%、20%。宝马集团11月2日发表声明,将继续发展电动汽车。

未来随着车企需求增加,上游企业的订单丰富,优质供应商更具备定价权。另外嘉能可下调未来三年钴产量指引,电池原材料供应越发紧俏。

对于车企来说未来的生产成本也会更高,因此不难理解宝马集团近日积极追加动力电池订单。11月21日晚间宝马公布了和宁德时代以及三星 SDI 签署价值超过100亿欧元(约合人民币779.47亿元)的两份动力电池采购合同。其中宁德时代73亿欧元,三星SDI29亿欧元,时间为2020年到2031年。

海外及高端厂商搅局,行业格局将重新定义

我国汽车产业受国家扶持较早,产业发展速度较快。在赛道中出现了许多连续创业的知名玩家,互联网企业纷纷站队造车新势力,引起大众关注。蔚来汽车、小鹏汽车、合众汽车、威马汽车等企业经过发展,推出多款车型后让汽车在年轻消费者中有了一定的认可度。

此时相对保守的国际品牌在确认多重因素后开始加码电动化技术,相应的电动化长期规划也逐步浮现。更具实力的海外及高端厂商逐步发力电动化汽车,望成为推动电气化转型的重要力量。

1、海外以及高端产品需求提升,外资企业纷纷入场

2020 年对于合资车企来说,将迎来发力汽车市场的机遇期。今年10月有5家合资车企的7款新车型集体亮相,共计15个型号,占总车型数量的36.8%,较9月增加5款。随着自主品牌前期在汽车领域的探索,消费者对于汽车的消费预期已经形成,加上工信部取消动力电池白名单,降低补贴力度,外资企业纷纷入场。

2019 年春特斯拉上海超级工厂开工,上汽大众 MEB 平台工厂于 2019 年底在上海嘉定落成,一汽大众 MEB 平台工厂正在广东佛山建设中。大众汽车日前宣布,计划投入600亿欧元,研发电动汽车和数字化等新一代技术。上汽通用汽车总经理王永清透露:“2020年到2024年,上汽通用将花费近800亿元用以投资传统技术和技术的研发工作。”福特汽车公司纯电动汽车全球项目总监达伦·帕尔默则表示,福特在研发首款纯电动车之前,率先前往中国深度调研中国市场。“中国市场是福特业务发展的重中之重。预计 2020 年国内将有更多合资车型上市,为市场带来具有品牌认可度的高性价比车型。

2、合作更加密切,优质自主品牌享有学习机会

不久前长城汽车和宝马共同投资的光束汽车项目正式在张家港启动,双方采用50:50的控股方式开展项目,光束汽车未来将生产MINI电动版车型以及长城旗下的紧凑型车。

不同于以往中国车企与海外车企合作的传统模式,长城汽车和宝马集团此次合作是采用合资不合营的方式。宝马和长城合作能降低政策风险,MINI电动版将会在原有的渠道销售,保留品牌溢价。而长城和宝马从研发到生产的全方位合作,能够进行技术储备并学习海外营销管理经验。同时通过光束品牌与宝马合资的背景,提升品牌溢价。

汽车喜欢以独立品牌的形式来进行经营,外资选择与自主品牌合作来进行本地化。从长远发展来看,光束项目能够顺利进行,优质自主品牌享有学习机会,长城将这些经验应用于自己的主品牌,为未来激烈竞争积累赖以生存的核心竞争力。

3、造车新势力承压,突围时间更加紧迫

尽管造车新势力们已经提前抢跑,但是2019年他们好像过得越发煎熬。蔚来汽车一面坚信着汽车的春天,一面要面对股价一天内下跌20%,似乎资金链条随时可能断裂。小鹏汽车G3 2020款车型在上市后,在短时间提高了车型续航能力但是价格变化却不大,以至于激怒了较早买单的用户,消费者要求免费置换长续航版,闹得满城风雨。

对于造车新势力来说,因为经营经验不足或者技术资金问题,随时都在发生着新状况。而随着汽车拐点将至,更多中国品牌比如吉利、比亚迪、北汽和外资企业比如特斯拉、宝马、奔驰、奥迪、福特等投入到市场,市场竞争越发激烈。

过去造车新势力是和实力较为薄弱的自主品牌合作,而现在这些品牌可能有更多合作对象可供选择。留给造车势力的时间真的不多了,对消费者而言汽车消费选择会越来越多,造车新势力们是否能单纯的靠产品和服务赢得用户将直接接受市场的检验。

伴随着汽车行业去库存周期结束,和明确的政策规划,尽管2019年我们看到汽车补贴滑坡,但是实力厂商却纷纷逆市加码,就要知道汽车不能等了。车企要面对更加开放的市场,国际品牌入场多选择合作的方式,自主品牌因此有更多合作选择,或许给了双赢的机会,但是对于造车新势力来说却是面临着入行以来最大难关,谣言四起备受煎熬。这场没有退路的电动化混战中,行业格局将被重新定义。

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信