虽然欧盟当局正在推动在欧洲建立一个强大的电动汽车电池生产基地,但是建立一个强有力的原材料生产商网络将至关重要

为了在电动汽车市场拥有一个稳固的立足点,欧洲正迅速将目光转向电动汽车最关键的部分,即锂离子电池。

毫无疑问,电动汽车(EV)将在下一个十年结束之前成为主要的运输方式之一。包括汽车制造商、汽车供应商和政府在内的大多数利益相关者似乎正朝着这一共同目标而努力,电动汽车被认为是彻底消除车辆尾气排放的终极解决方案,而车辆尾气正是导致全球变暖的原因之一。

尽管中国在电动汽车发展上已经取得了巨大的优势,在短期内很难被超越,但欧洲也正努力推动地区内电动汽车的发展。不过在大多数国家电动汽车的发展受到了一系列瓶颈限制,其中之一就是电动汽车的价格。与性能相近的传统内燃发动机(ICE)汽车相比,电动汽车的价格更加昂贵,其中很大一部分原因是由于锂离子电池。

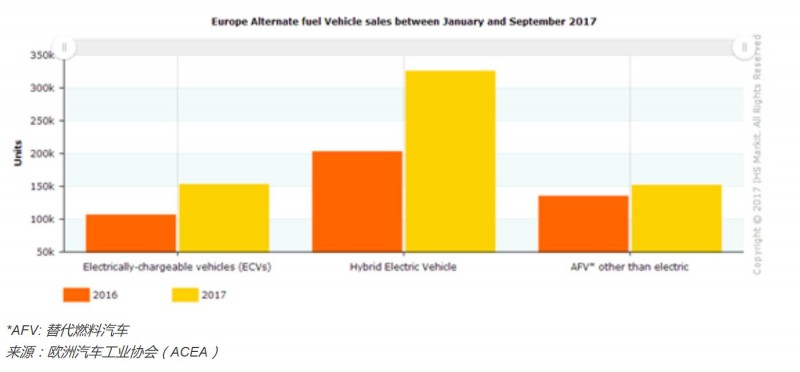

除了依靠技术进步来降低电池成本之外,各国政府还希望通过电池的本地化生产来实现这一目标。欧洲在电动汽车销量方面目前仅次于中国,位列全球第二,已经在这方面取得了一些进展。根据欧洲替代燃料瞭望台(EAFO)的数据,2016年欧盟总计销售157,737辆插电式汽车。欧洲汽车工业协会近期发布显示,2017年第三季度,插电式汽车销量同比增加55.3%,至55,813辆。

*AFV: 替代燃料汽车

来源:欧洲汽车工业协会(ACEA)

欧洲委员会倡议

最近,欧盟委员会(EC)表示将支持在欧洲开展大规模的电池开发和制造。首先,欧盟委员会和欧盟(EU)行业成员正计划组建“欧盟电池联盟”,并将于2018年2月举办的清洁能源工业论坛上公布。这一决定是经过由欧盟委员会、汽车、化学和工程公司参加的高层会议上做出,会上就在欧洲设立电池制造业中心的相关内容展开讨论。

2016年,根据欧洲能源技术战略规划(SET-Plan),欧盟委员会发布了一份声明,将“提高欧洲在全球电池行业中的竞争力并推动电动汽车行业的发展”。欧盟委员会表示,大规模锂离子电池制造能力的建立应由行业来推动(材料和电池制造企业与OEM厂商和一级供应商密切合作)同时在国家/欧盟的支持下由研究和技术开发机构提供坚强后盾。

SET-Plan旨在加快低碳能源技术研发与部署。它促进欧盟国家、企业、研究机构和欧盟本身之间的合作。计划提出将开展十大研究和创新行动,其中之一就是电池制造。

由于欧盟缺乏汽车电池的生产基地,这导致其需要依赖从亚洲进口电池,迫使欧盟的汽车制造业不得不购买“成品”电池。由于供应链问题、成本增加、交货时间延迟、无法对电池质量进行控制以及设计选择的局限性,这些问题将影响OEM的竞争优势。

“由于运输带来的供应链安全性和成本增加问题,以及交货时间延迟、质量控制较差或设计局限性,缺乏本土和欧洲的电池制造基地将危及欧盟工业客户的行业地位。因此,我们需要迅速行动,共同克服这一竞争劣势并充分利用我们在电池价值链(从材料到系统集成和回收)中许多领域的领先优势,”欧盟委员会副主席Maros Šefčovic说道。

目前,汽车电池生产主要由日本、韩国和中国等亚洲国家占主导。同时,日本是特斯拉电池唯一供应商松下的所在地,韩国拥有乐金化学、SK创新和三星SDI,中国则拥有比亚迪和宁德时代技术(CATL)等企业。欧盟希望发展自己的电池制造生态系统与亚洲和美国制造商竞争。

公司参与

欧洲积极推动汽车电池领域发展及其优惠政策吸引了世界上众多大型电池制造商和汽车制造商的注意力,包括特斯拉在内。据报道,这家美国电动汽车制造商计划将在欧洲兴建第二座超级电池厂Gigafactory 2,用来生产锂电池与电动汽车。援引特斯拉总裁Elon Musk的说法:“毫无疑问,从长期来看,在欧洲特斯拉将至少有一处,或是两到三处汽车和电池工厂。我们对于大规模生产特斯拉汽车、电池和传动系统的工厂选址十分谨慎。”目前,特斯拉以及松下在美国内华达州建设了超级电池厂Gigafactory,组装用于特斯拉电动车的电池组。

很显然欧洲汽车制造商将在欧洲电池生态系统的建立过程中发挥重要作用。戴姆勒已经在德国卡门茨建立了一家电池工厂,今年5月戴姆勒在卡门茨开始建造第二家生产锂离子电池的工厂。宝马也在德国设有电池工厂,据报道大众也将在德国建造一家电池工厂。

甚至就连韩国大型电池制造企业也正在欧洲建立自己的生产基地,以抢占该地区日益增长的电动车市场。三星SDI在匈牙利Goed修建的电动车用电池厂已经正式落成,该厂预计在2018年第二季正式投产。工厂占地面积约33万平方米,年产能可装配50,000辆电动汽车。

另一家韩国电池制造商乐金化学在波兰弗罗茨瓦夫市设立的工厂正在建造中。该工厂计划于2018年竣工投产,建成后年产能可装配10万辆电动汽车。投产后它将成为欧洲最大的电池工厂之一。不过,它将很快会被由NorthVolt建立的另一家电池工厂超越。该公司已经与瑞典自治市谢莱夫特奥和韦斯特罗斯签署了一项协议,将建造新的锂离子电池制造工厂。工厂位于谢莱夫特奥,负责活性材料制备、电池装配、回收和再利用,另外将在韦斯特罗斯建造NorthVolt的研发(R&D)中心。

今年8月,TerraE Holdings领衔的德国财团准备在德国建设一座34GWh的锂离子电池工厂。该财团拥有17家大型公司,包括基础设施制造企业、材料生产商、机械工程公司、电池制造商、工业消费者和研究机构。该财团预计将在德国的两个地点建立大规模电池生产工厂。欧盟委员会计划到2030年,欧盟汽车(锂离子和下一代后锂离子)电池产量应达到每年50千兆瓦小时,该产量应该可装配100万辆功率为50千瓦的电动汽车。在达到上述的电池本地化生产水平后,到2030年电池组成本预计将下降至75欧元。

“欧洲的电池制造业将日益形成和发展,尽管其中大多数是由三星SDI等非欧洲制造商推动的。大量产能计划部署于中欧和东欧,但德国也被供应商选定作为生产基地。另外,在法国也有少量电池产能部署。欧洲OEM厂商在电池组组装方面也有所提升,所以电池本地化生产对于物流和后续成本而言是有益的,”IHS Markit供应商解决方案首席研究分析师Christian Mueller如是说。

原料挑战

虽然电池组组装在欧洲日益发展,但挑战在于建立电池的产能。根据欧盟委员会的说法,欧盟在航空、航天和军事等行业的锂离子电池和其他化学(钠、镍、氯)电池方面保持强势地位,但汽车电池产能尚不足以推动欧洲汽车电池的发展,特别是在锂离子和镍氢电池方面。由于欧洲与亚洲等其他地区相比,锂、钴、天然石墨和硅等电池原材料并不丰富,预计这将成为欧洲需要面临的一个挑战。

根据欧洲委员会联合研究中心2016年发布了一份题为《锂离子电池价值链和欧洲相关机会》的报告,正极活性材料的生产由亚洲主导,2015年中国生产的正极材料大约占全球总量的39%(按重量),其次是日本(约19%)和韩国(约7%)。根据这份报告,欧盟供应商——Umicore和Johnson Matthey 共同生产了大约13%(按重量)的正极材料。基于一系列假设,正极活性材料市场预计将从2015年的约14万吨增长至2025年的40万吨。增长最高的材料预计为锂镍锰钴氧化物(几乎达5倍)、锂镍钴铝氧化物(约3倍)和锂锰氧化物(2.4倍)。报告称欧盟供应商有机会增加镍锰钴供应和镍钴铝材料的生产,这些材料目前均由日本主导,也将为现有欧盟制造商和新的欧盟制造商带来发展契机。

欧盟正寻求办法克服这一障碍。今年6月,巴斯夫与诺镍(PJSC MMC Norilsk Nickel)宣布双方已签署谅解备忘录(MOU),并就未来欧洲锂电行业提供电池材料及其原料开展独家合作。巴斯夫初期将投资4亿欧元(4.48亿美元)在欧洲建造行业领先的正极材料生产工厂。另外,欧洲也希望通过研发先进材料和生产技术、电池制造及回收来增强其电池价值链。

扫一扫关注微信

扫一扫关注微信