2017年3月20日,四部委发布《关于开展2016年度汽车补助资金清算工作的通知》,通知对非个人用户购买汽车申请政府补贴的条件作出新的规定,有关“3万公里”的讨论再度浮上水面,甚至已有了实例证明该调整对企业产生的影响。笔者注意到,大运汽车发布企业公告表示,受到上述政策的影响,公司对2016年度的业绩予以调整,预计净利润从6.7-7.2亿元下降至2亿元左右,降幅达70.15%-72.22%。

因为物流车的主要客户不在个人用户上,所以大运汽车并非个例,绝大部分车企都将接受这3万公里的考验。至于车企今后的选择,是锁定个人用户还是继续通过运营商等来推广物流车,都要为消费者提供5年20万公里的质保保障。因此,在电池供应商的选择上,车企要狠下功夫。

相对乘用车与客车而言,业界对物流车安全性问题的讨论不那么激烈,主要集中在电池能量密度、循环寿命以及成本等问题上。在降成本的压力下,车企与用户都对价格十分敏感,这点不必细说;对照新的补贴标准,我们会发现,能量密度已作为补贴的一项标准,而循环寿命则会影响3万公里的实现,并对5年20万公里质保期内企业的资金负担产生影响。对照能量密度、循环寿命以及成本三大指标,我们来看看三元锂、磷酸铁锂以及锰酸锂在物流车上的应用趋势如何。

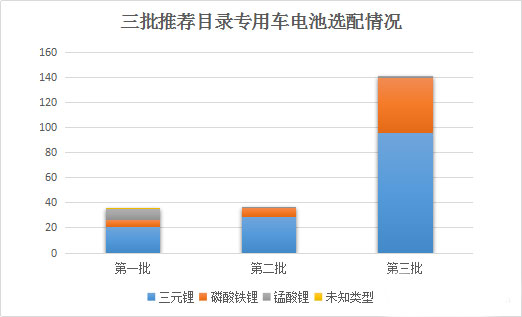

从今年几批推荐目录中专用车电池的选配情况看,三元材料电池的比重一直都在50%以上,占绝对优势;磷酸铁锂则起伏不定,前两批数量较少,第三批有一定比重;锰酸锂的话,今年第一批目录中有一定比重,但到了今年的2-3批中,仅有1款车型选配锰酸锂。

车企做出这样的选择一定会有自身的理由,那么三类电池材料在能量密度、循环寿命以及价格上有何优劣呢?

1)系统能量密度方面,笔者查阅三批推荐目录中的车型发现,三元材料电池的能量密度普遍都能达到105Wh/kg以上,某些三元复合型材料甚至可达到120Wh/kg;磷酸铁锂相对较低,系统能量密度维持在90Wh/kg的水平;锰酸锂的系统能量密度维持在100Wh/kg的水平。

由上述可得,能量密度的优劣排序为:三元材料>锰酸锂>磷酸铁锂。

2)循环寿命方面,三元材料理论循环使用寿命大概为2000次,磷酸铁锂为1500~2000次;锰酸锂最差。从理论值来看,循环寿命优劣排序为:三元材料>磷酸铁锂>锰酸锂。

3)据了解,2016年锰酸锂正极材料均价5.5万元/吨,三元正极材料14.5万元/吨,磷酸铁锂12万元/吨。在价格方面优劣势为:锰酸锂>磷酸铁锂>三元锂。

小结:三元正极材料价格虽在疯狂上涨,但企业通过技术手段可有效管控电池成本,同时三元电池相对磷酸铁锂在能量密度与循环寿命上优势突出,所以该电池在物流车上的应用较为广泛;而磷酸铁锂作为安全性较高的电池,在客车上应用较广,但能量密度与循环寿命等方面的劣势使其在物流车上的市场份额很难超过三元电池;国内锰酸锂电池技术相对日本等国还有差距,一些技术问题还有待突破,因此锰酸锂也未能在电动物流车上成为主流。

不同类型的电池在性能会有差异,企业的成组能力则会进一步影响电池品质,因此,怎样的电池企业能得到车企的橄榄枝呢?

从第三批推荐目录中车企选择合作的电池企业看,在三元电池上,选择与上海德朗能、比克电池与亿纬锂能合作的企业最多;选配磷酸铁锂的车企多选择与沃特玛合作;锰酸铁锂只有星恒一家,也只有一家车企选择与之合作。

车企选择与这些电池企业合作的几大原因:1)笔者对照工信部发布的电池目录企业白名单发现,上述绝大部分电池企业都在白名单内,只有极个别暂未进入电池白名单。由此可见,尽管有车企在努力突破电池白名单的限制,但为保险起见还是更倾向于白名单中的企业。

2)车企在选择合作电池企业时,十分看重该企业的履约能力,一方面是这些电池企业的产能能满足车企的需要;另一方面是确保产品能符合当下的补贴标准,如电池系统质量能量密度不低于90Wh/kg,同时车企要为动力电池等储能装置、驱动电机、电机控制器提供不低于5年或20万公里的质保,就促使车企选择与有品质保证和售后服务体系健全的电池企业合作,以此降低售后服务风险。

在激烈的市场竞争下,电池企业也会慎重选择合作的车企,有能力上推荐目录、市场份额大的车企,才能保证公司的出货量。

从上述分析中可看出,车企与电池企业是双向选择,互利共赢的结果,未来这种趋势也会更加明显,市场竞争将更加激烈。

扫一扫关注微信

扫一扫关注微信